まいど、税理士のもっちゃんです。今回は、令和4年の確定申告期限間近ということで、提出前にチェックすべき項目について、解説します。

この記事の対象者

事業所得のある個人事業主の方で、自分でマネーフォワードやフリーを利用して事業所得を計算し、青色申告決算書を作成することで確定申告をするという方です。※消費税免税事業者を想定

この記事の目的

上記対象者の方に対して、プロの視点からよくあるミスの発見方法や着眼点の情報を提供することで、ポイントを押さえた、致命的なミスのない確定申告書を作って欲しいということです。

この記事のゴール

本記事をご覧になった方が、矛盾が無く、ミスや漏れの無い確定申告書を提出し、正しく税金の計算ができるようになるということです。

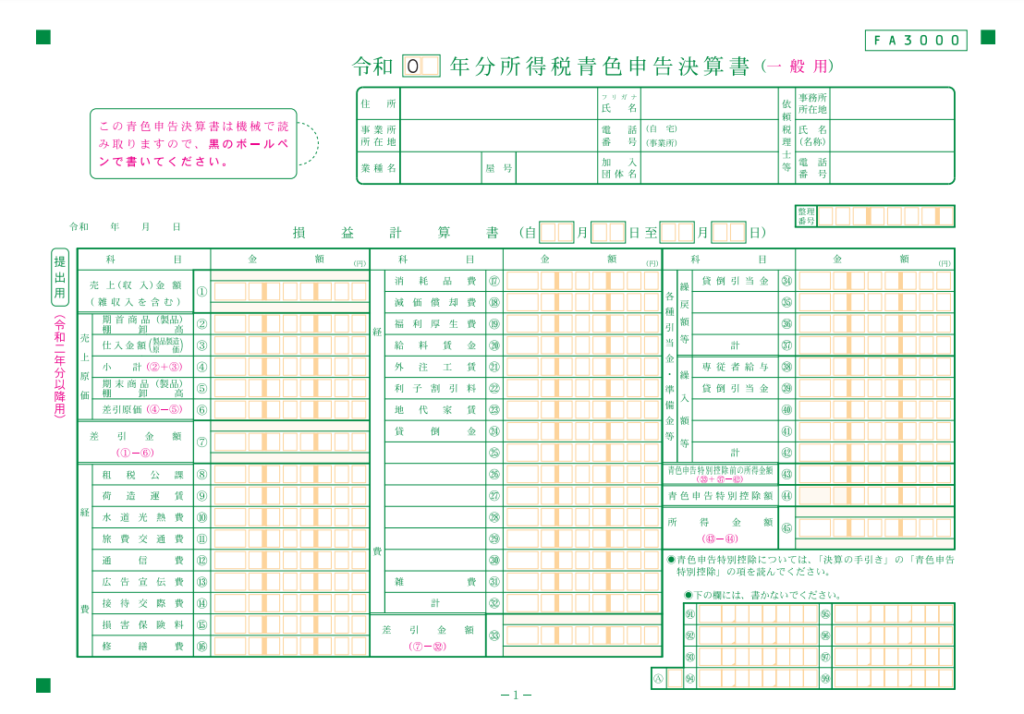

青色申告決算書とは?

青色申告決算書とは、個人事業主が1年間の儲けを計算した結果を記入する、所定の様式です。国税庁が提供しています。

この青色申告決算書は、以下の項目で構成されています。

- 損益計算書

- 収入、賃金給料、専従者給与の内訳、貸倒引当金繰入額の計算、特別控除額の計算

- 減価償却費の計算。利子、地代、税理士報酬等の内訳

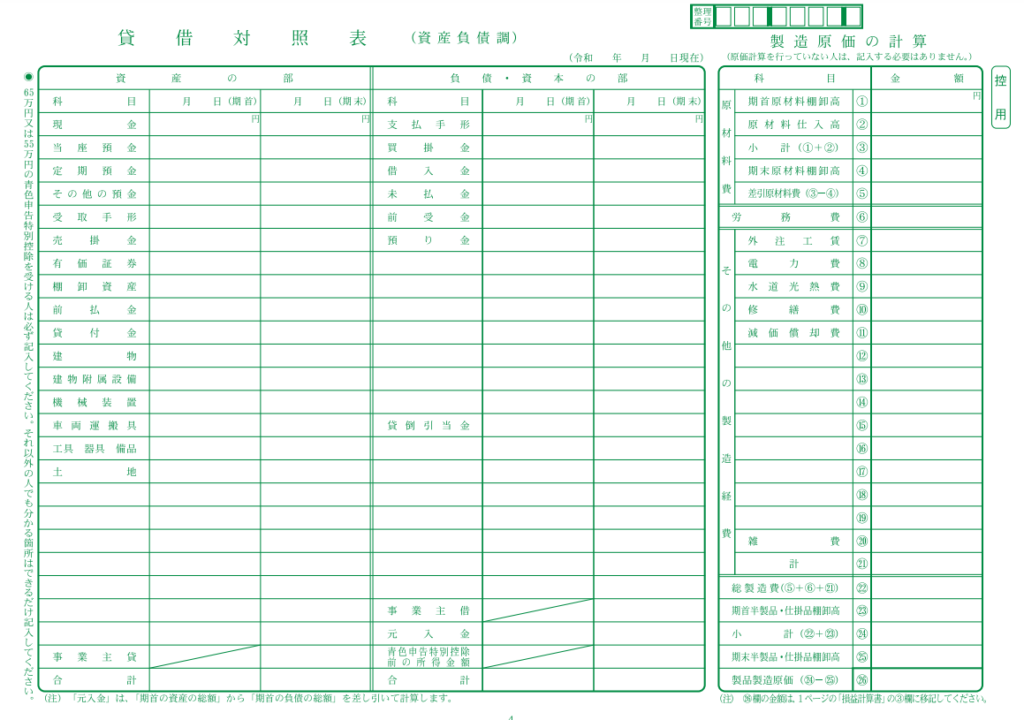

- 貸借対照表

損益計算書は、1年間の売上から経費を差し引いて儲けを計算します。

貸借対照表とは、令和4年1月1日時点の資産や負債の金額と、令和4年12月31日時点での資産や負債の金額を記載するものです。

ですので、貸借対照表と損益計算書は次のような関係にあります。つまり、

貸借対照表の令和4年1月1日時点の資産や負債の金額(スタート)

⇒損益計算書で1年間の儲け、または損失を計算

⇒貸借対照表の令和4年12月31日時点の資産や負債の金額になる(ゴール)

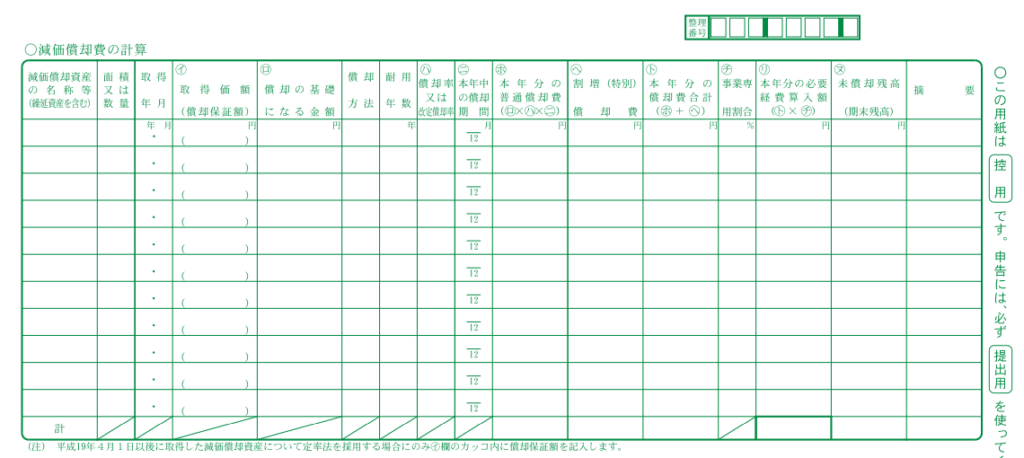

なお、減価償却費とは、車両や機械、備品などを買ったときに、すべての金額を経費に計上するのではなく、法律で決められた使用年数で金額を割ることで、毎年ちょっとずつ経費にしていくものです。

確定申告でよくあるミス、6選!

それでは本題です。確定申告でありがちなミスを紹介していきます。

前年の未払費用が残っている

前年(今回でいうと、令和3年度)の確定申告で、期末に未払費用を計上していませんか?未払費用とは、例えば令和3年12月にクレジットカードで購入したけれど、支払いは令和4年1月だったもので、令和3年に費用として計上しているものです。仕訳としては例えば以下のようなものになります。

令和3年12月31日

(借方)消耗品 10万円 / (貸方)未払費用 10万円 【パソコン購入 ヤマダ電機】

これが1月にクレジットの引き落としがされると、未払費用を消し込む仕訳になります。

令和4年1月20日

(借方)未払費用 10万円 / (貸方)預金 10万円 【パソコン購入 ヤマダ電機】

ただ、やりがちなのが引き落としの際に、誤ってまた費用計上してしまうことです。例えば、仕訳だとこうです。

令和4年1月20日

(借方)消耗品 10万円 / (貸方)預金 10万円 【パソコン購入 ヤマダ電機】

上記仕訳の何がおかしいかわかりますか?

そうですね、パソコンの購入費用10万円が、令和3年にも、令和4年にも計上されてしまうということです。これは間違いになりますので、気を付けましょう。令和3年に計上した未払費用は令和4年の1,2月中に残高は0になるはずなので、この点、必ずチェックするようにしましょう。

今年度の未払費用を計上していない

前年、つまり令和3年の末に未払費用に計上したもので、同じような費用が今年も発生している場合は、昨年と同じく未払計上しましょう。

例えば、令和3年の末に12月分の電気代(引き落としは令和4年1月)を未払費用に計上しているなら、令和4年の12月分の電気代(引き落としは令和5年1月)も未払費用に計上しましょう。なぜなら、会計は継続性(毎年同じような処理をする)が重要だからです。

もし、毎年同じように未払費用を計上しないとどうなるかというと、ある年は電気代が11か月しか計上されず、またある年は電気代が13か月分計上されてしまうということになってしまいます。

過去の年度の前払費用を取り崩していない

次に過去の年度の前払費用を取り崩していないような場合です。例えば、5年契約の保険料なんかがそうですね。具体的に仕訳で説明すると以下のようになります。

・令和3年1月1日に、5年分の保険料5万円を支払った

(借方)保険料 5万円 / (貸方)預金 5万円 【保険料5年分支払】

・令和3年の決算で、4年分を前払費用に振り替えた

(借方)長期前払費用 4万円 / (貸方)保険料 4万円 【保険料4年分振替】

さて、この時点で令和3年12月31日時点の貸借対照表には、資産の欄に前払費用が4万円計上されています。これは令和4年の決算時に1年分を費用に振り替えなければなりません。具体的に仕訳だとこうなります。

・令和4年の決算で、1年分を保険料に振り替えた

(借方)保険料 1万円 / (貸方)長期前払費用 1万円 【保険料1年分振替。残3年】

なお、前払費用に【長期】とついていますが、会計上はその契約に関する債権や債務の期日が1年を超えると長期、一年以内だと短期という考え方をします。

借入金の返済に利息も含まれている

預金の引き落としに、証書貸付など、借入金の返済がされることがあります。そして、銀行や融資の種類によるのですが、引き落としの際に元本と利息が分かれている場合と、分かれていない場合があります。

前者の場合、つまり引き落としの際に元本と利息の金額がわかれて引き落とされている場合には問題は起こりません。元本は借入金の返済とし、利息は支払利息で計上すればいいだけです。

ただやっかいなのは、元本と利息が合算で引き落とされている場合です。

この場合、借入金の引き落とし額で以下の仕訳を切ってしまうと、12月31日時点で銀行の借入金残高や、返済予定表の残高と一致しないことになります。

令和4年の毎月の返済の仕訳

(借方)借入金 32,540円 / (貸方)預金 32,540円 【借入金返済】

仮に、元本が3万円、利息が2,540円だった場合その合計額で借入金残高を減らしています。これでは、12月31日において、本来の借入金元本よりも、少ない額の元本になってしまいます。

では、どうすればよいでしょうか?

最も簡単な方法は、本来の借入金の残高、つまり残高証明書や返済予定表における令和4年12月31日の残高と、帳簿上の誤った借入金の残高の差額を、支払利息に振り替える仕訳を決算で行います。

・年間の利息分を、決算で振り返る仕訳

(借方)支払利息 30,480円 / (貸方)借入金 30,480円 【決算で利息分振替】

この仕訳を行うことで、本来の借入金の残高になるし、支払利息も正しく計上できることになります。

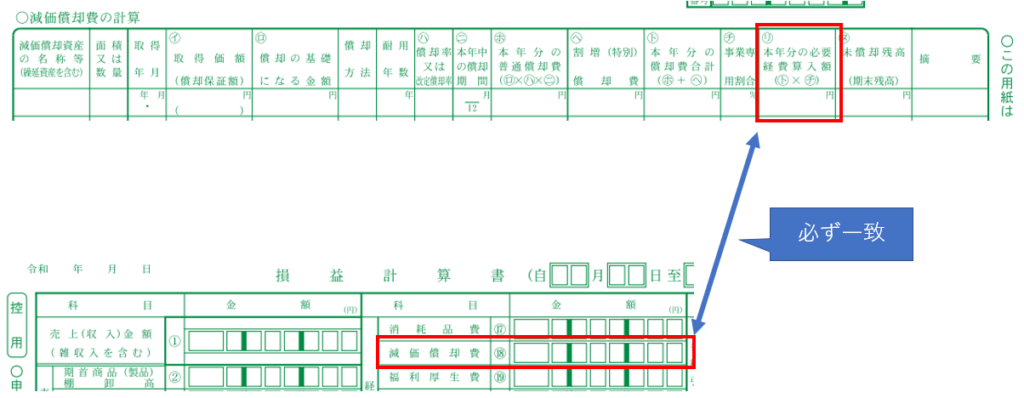

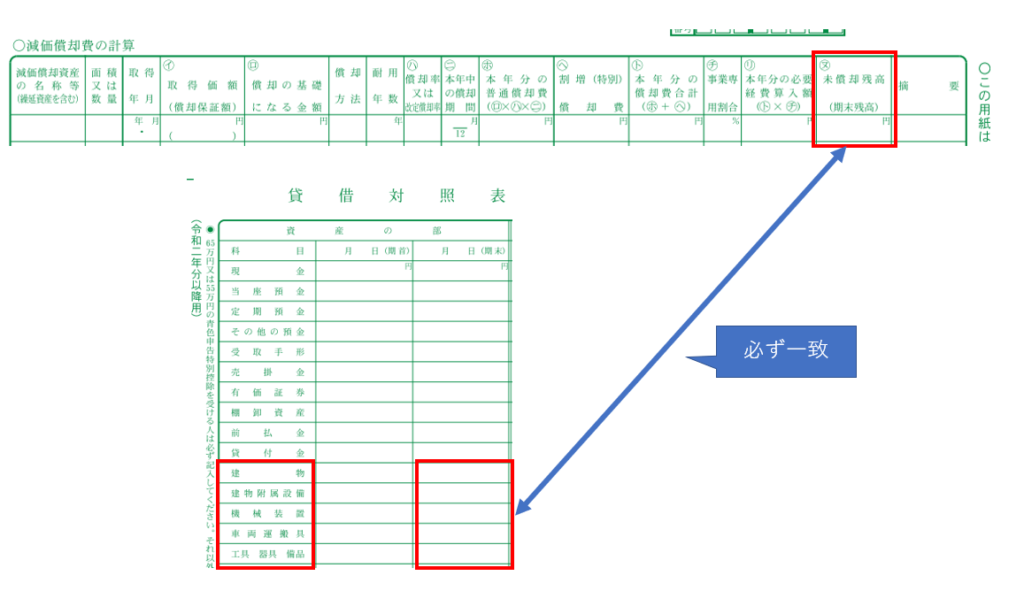

減価償却費の合計と、貸借対照表,損益計算書が不一致

減価償却費の右から3つ目の項目、「㋷本年分の必要経費算入額」の合計は、必ず損益計算書の⑱減価償却費の金額と一致します。

また、減価償却費の右から2つ目の項目、「㋦未償却残高(期末残高)」は、貸借対照表の期末の固定資産(建物、建物付属設備、機械、車両運搬具、工具器具備品)の金額と一致します。

これが一致しないとなると、減価償却の計算が間違っていることになるので、チェックしてみてください。

考えられる原因としては、そもそも前年の計算が間違っている、あるいは家事消費分がずれている、などが考えられます。家事消費というのは、事業以外で使用した、事業とは関係ない部分の費用という意味です。

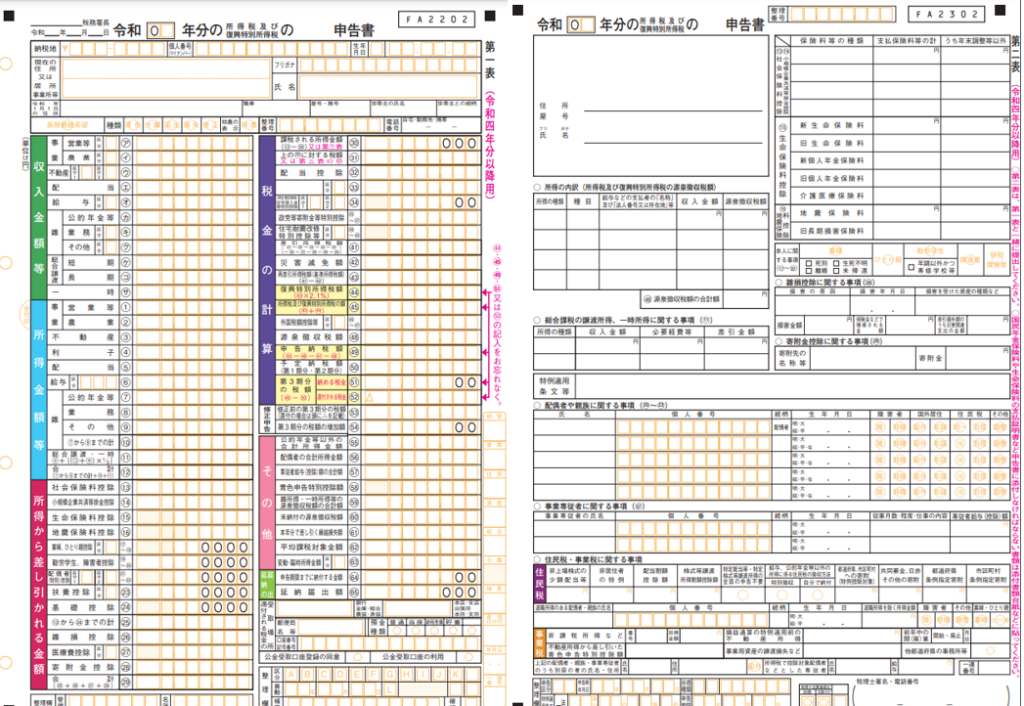

前年の確定申告書と比較していない

さて、提出前に必ず行ってほしいこととして、前年の確定申告書の各項目との比較を行うということです。

前年と比較することで、前年には計上していたけれども、今年は計上が漏れていた!なんてミスが発見しやすくなります。

最も多いのは、控除関係です。例えば、前年に計上していた小規模企業共済が今年は入力が漏れていたとか、前年は配偶者を扶養に入れていたのに、今年は入れ忘れたなどです。

控除が漏れると、その分税金が増えてしまうので、必ずチェックして頂きたいポイントになります。

e-Tax利用時のタイミングは注意

さて、最後にe-Taxを利用される方は、なるべく申告期限の3月15日より前に送信しましょうということです。

なぜかというと、過去にも国税庁のサーバー負荷の関係で、e-Taxの受付ができないということが何度もあったからです。

締切日にはやはりアクセスが集中しますので、再発しないとは言い切れません。都度サーバー増強はしているとは思うのですが。。。。

うっかり締め切り当日に送信して、受け付けられないから急遽、紙で提出しました!なんてことにならないように、送信は余裕を持って行いましょう。

まとめ

確定申告は1年に1度なので、昨年のことは覚えていないし、また来年になると細かいことは忘れていると思います。それが普通です(笑)

確定申告に当たっては、本当にポイントさえ押さえておけば、大きなミスは防げます。なので、本記事を参考に、ポイントを押さえた申告を行って頂ければと思います。

最後に、売上だけは必ず漏らさないように計上しましょうね!

栃木県の税理士 もっちゃん

コメント